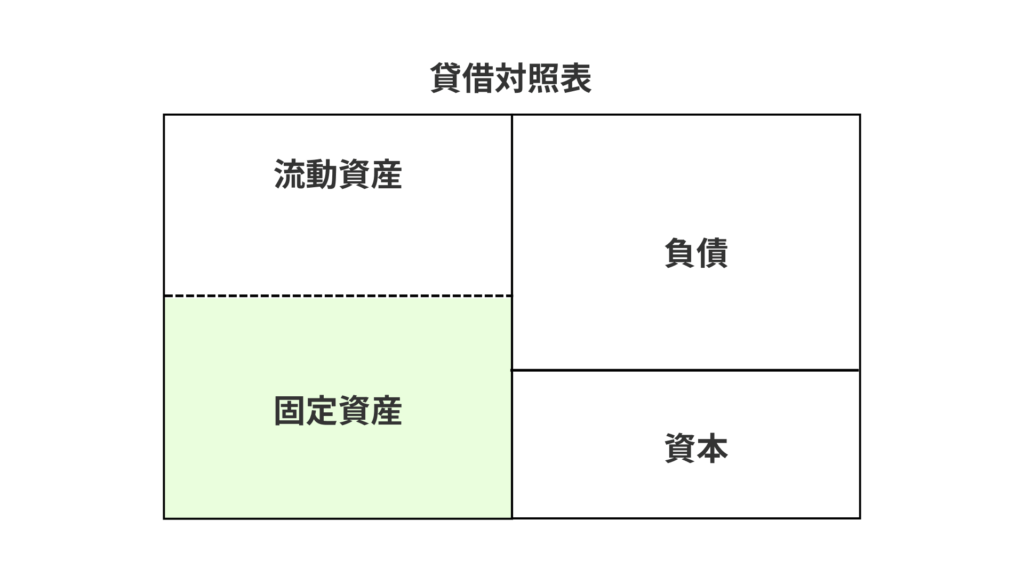

固定資産とは?

固定資産とは、企業が長期*にわたって使用または投資等の目的で保有する資産をいいます。(*通常1年以上)

例えば、土地や建物、車や機械などが該当します。

固定資産は企業が事業を行う上で必要不可欠な資産であり、取得した資産に応じて適切に分類し管理することが求められます。

その過程で取得した固定資産については、資産の形態に応じてどの勘定科目として処理すべきか判断し、会計処理を行います。

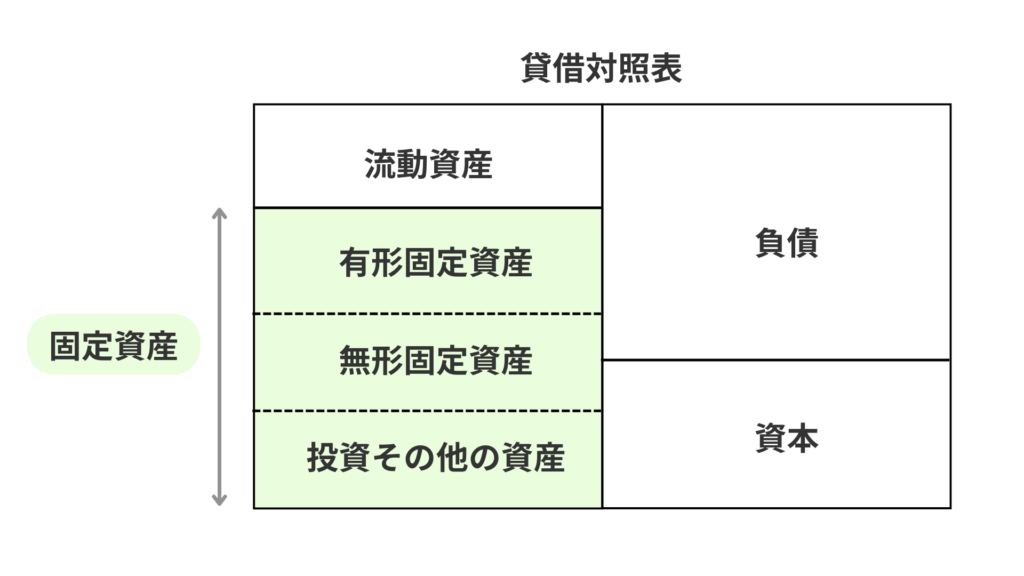

固定資産の分類

固定資産はその形態に応じて、有形固定資産・無形固定資産・投資その他の資産に分類されます。

それぞれの形態ごとの具体的な資産は次のようになっています。

| 形態別分類 | 具体的な項目 |

| 有形固定資産 | 建物・建物付属設備・構築物・機械装置・航空機・車両及び運搬具・工具器具備品 |

| 減耗性資産(鉱山の埋蔵資源・林業の山林) | |

| 土地・建設仮勘定 | |

| 無形固定資産 | のれん・ソフトウェア・特許権・商標権・実用新案権・意匠権・鉱山権・漁業権・専用側線利用権 |

| 借地権・地上権・電話加入権・著作権 | |

| 投資その他の資産 | 投資有価証券・関係会社株式・長期貸付金 |

| 破産更生債権等 | |

| 長期前払費用 |

固定資産に該当しない資産

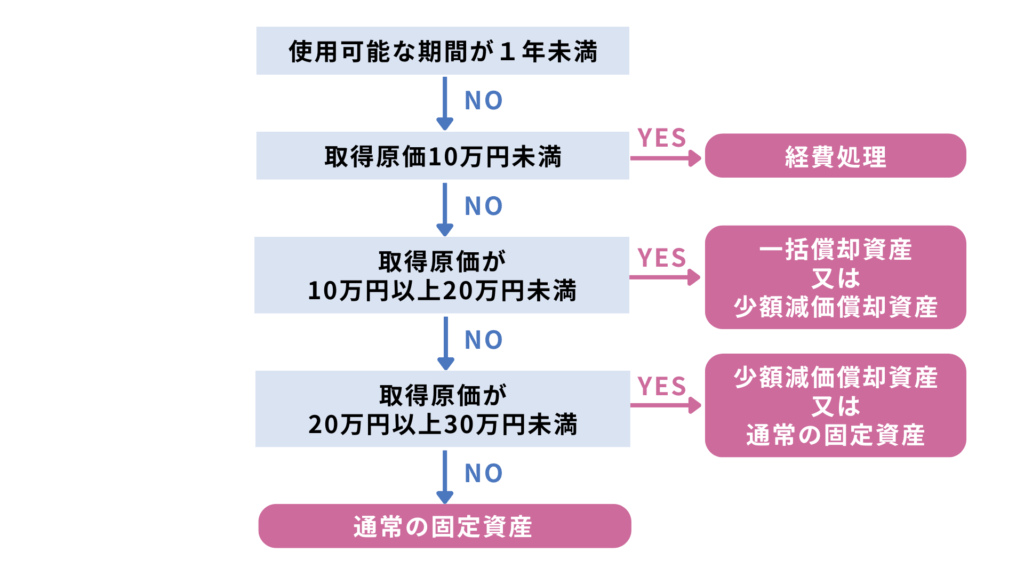

取得原価が10万円未満の資産

取得価額が10万円未満のものは消耗品費として当期の費用として処理します。

取得価額が10万円未満であるかどうかは、通常1単位として取引されるその単位ごとに判定します。また、その資産が他人との共有の場合は、自己の持分に係る部分により判定します。

さらに、取得価額が10万円未満であるかどうかの判定にあたって、消費税の経理方法が税抜方式の場合は税抜金額、税込方式の場合は税込金額で判断します。

使用可能期間が1年未満の資産

たとえ10万円以上の減価償却資産であっても、その使用可能期間が1年未満の場合は消耗品費として費用計上できます。使用可能期間が1年未満の減価償却資産とは次のようなものをいいます。

- その業界において、一般的に消耗性のものと認識されているもの

- その法人のおおむね過去3年間の平均使用状況、補充状況等から見てその使用可能期間が1年未満のもの

有形固定資産の具体例

有形固定資産とは、企業が事業活動で長期間(通常1年以上)使用する目的で保有する、目に見える形のある資産のことです。具体的には、土地、建物、機械装置、車両運搬具、器具・備品などが該当します。

有形固定資産に関する主な勘定科目は次の通りです。

| 勘定科目 | 内容 | 具体例 |

| 建物 | 事業の用に供するために所有する建物で、原則として屋根、床、壁を有する工作物 | 事務所・店舗・工場・倉庫など |

| 建物付属設備 | 家屋に取り付けられ、家屋と構造上一体となって、家屋の効用を高めるもの | 電気設備・給水設備・冷暖房設備・空防災設備・清掃設備など |

| 構築物 | 土地の上に定着する建造物、工作物、土木設備のこと | 塀・橋・鉄塔・看板・下屋・庭園・緑化設備など |

| 機械装置 | 製造業における製造ラインを構成する設備 | 製造用機械・コンベヤー・建設機械など |

| 船舶 | 人や物を乗せる水上運搬具 | 客船・漁船・貨物船など |

| 車両及び運搬具 | 経営目的のために所有、使用しているもので人や物を陸上で運搬、牽引するもの(※1) | 自動車・トラック・二輪車・フォークリフトなど |

| 工具器具備品 | 事業のために使われる道具や設備で、耐用年数1年以上、取得価額10万円以上のもの(※2) | 作業用机・パソコン・キャビネット・ドライバーなど |

| 建設仮勘定 | 工事代金の前払金または部分的に引渡しを受けた工事代金や経費 | |

※1 車両に常時搭載する機器(例えば、ラジオ、メーター、無線通信機器、クーラー、工具、スペアータイヤ等をいう。)については、車両と一括してその耐用年数を適用する。

※2 耐用年数が1年未満のものや取得価額が10万円未満のものは、消耗品費で計上する。

減価償却については以下の記事でも解説していますので、ぜひご覧ください。

一括償却資産と少額減価償却資産

基本的には、10万円以上のものは固定資産として資産に計上して、耐用年数ごとに減価償却します。例外として一括償却資産と少額減価償却資産があります。

少額減価償却資産:10万円以上30万円未満の資産を事業年度で全額損金算入。 (中小企業等のみ)

一括償却資産:10~20万円未満の資産を個別に管理せず3年で一括で償却

少額減価償却資産とは?

取得価額30万円未満の固定資産を、その取得価額を損金に算入することができます。すなわち、該当年度に経費処理することができます。これは中小企業の特例処理です。

中小企業者等が、取得価額が30万円未満である減価償却資産を平成18年4月1日から令和8年3月31日までの間に取得などして事業の用に供した場合には、一定の要件のもとに、その取得価額に相当する金額を損金の額に算入することができます。

この特例の対象となる法人は、中小企業者または農業協同組合等で、青色申告書を提出するもの(通算法人を除きます。)のうち、常時使用する従業員の数が500人以下に限られます。引用:法人税基本通達7-1-1

一括償却資産とは?

一括償却資産とは、取得価額が20万円未満の減価償却資産(少額減価償却資産の取り扱いを受けるものを除く)で、一括して償却することとした資産をいいます。

一括償却資産は、その事業年度中の一括償却資産の取得価額の合計を3年間にわたって均等に経費に計上していくことができます。

令第138条又は第139条の規定を適用する場合において、取得価額が10万円未満又は20万円未満であるかどうかは、通常1単位として取引されるその単位、例えば、機械及び装置については1台又は1基ごとに、工具、器具及び備品については1個、1組又は1そろいごとに判定し、構築物のうち例えば枕木、電柱等単体では機能を発揮できないものについては、社会通念上一の効用を有すると認められる単位ごとに判定する。(昭51直所3-1、直法6-1、直資3-1、平11課所4-1改正)

引用:所得税法基本通達49-39

20万円未満の判定にあたっては、通常1単位として取引される単位で行われます。

例えば、会社の「応接室のソファーとテーブル」「会議室の机と椅子」のように、それぞれをバラして10万円未満(少額減価償却資産)又は20万円未満(一括償却資産)の判定することはできません。具体例は次のようなものがあります。

- 機械装置については、1台または1基ごとに判定する

- 工具器具備品については1個又は1組として判定する

- まくら木、電柱など単体では機能を発揮しないものについては、1つの工事等で判定する

- 蛍光灯を個々に少額減価償却資産の判定をするこはできない(蛍光灯を取り替えた場合は消耗品費又は修繕費として処理できる)

- 間仕切りパネルは、パネルが組み合わさってはじめてその機能を発揮できるので、1枚ごとに判定はできない

コメント