その他有価証券とは

その他有価証券とは売買目的有価証券、満期保有目的債権、子会社株式及び関連会社株式 以外の有価証券をいいます。

有価証券は、「売買目的有価証券」「満期保有目的債権」「子会社株式及び関連会社株式」、そしてこれら3つに該当しない有価証券を「その他有価証券」として大きく4つのグループに分けることができます。

有価証券の分類は次のとおりです。同じその他有価証券でも、株式か債権(1年以内満期)では表示する科目が違うため注意が必要です。

| 区分 | 表示科目 | 表示区分 | |

| 売買目的有価証券 | 有価証券 | 流動資産 | |

| 満期保有目的債権 | 1年以内満期到来 | 有価証券 | 流動資産 |

| 上記以外 | 投資有価証券 | 固定資産 | |

| 子会社株式 関連会社株式 | 関係会社株式 | 固定資産 | |

| その他有価証券 | 株式 | 投資有価証券 | 固定資産 |

| 1年以内満期到来債権 | 有価証券 | 流動資産 | |

| 上記以外 | 投資有価証券 | 固定資産 | |

その他有価証券(以下、「投資有価証券」)は、時価をもって貸借対照表価額とし、評価額は洗い替え方式に基づき処理します。

その他有価証券の期末評価

その他有価証券についても期末時点で時価評価を行います。その際の評価差額の処理については、全部純資産直入法と部分純資産直入法の2種類があります。

- その他有価証券の期末評価

-

- 全部純資産直入法

- 部分純資産直入法

全部純資産直入法

全部純資産直入法は、評価差額についてその他有価証券評価差額金(純資産)勘定で処理する方法をいいます。(※「その他有価証券評価差額金」勘定については、以下「評価差額金」と表記しています)

1)評価益が発生する場合

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 投資有価証券 | XXX | 評価差額金 | XXX |

2)評価損が発生する場合

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 評価差額金 | XXX | 投資有価証券 | XXX |

部分純資産直入法

部分純資産直入法とは、時価が取得原価を上回る銘柄にかかる評価差額は純資産の部に計上し、時価が取得価額を下回る銘柄にかかる評価差額は当期の損失として投資有価証券評価損(費用)で処理する方法をいいます。

1)評価益が発生する場合

全部純資産直入法と同じ

2)評価損が発生する場合

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 投資有価証券評価損 | XXX | 投資有価証券 | XXX |

株主資本等変動計算書への記載

当社の以下の株式を所有している。よって、株主資本等変動計算書を作成しなさい。なお、税効果会計については考慮しなくてよい。

- A社株式 取得原価:13,000 前期末時価:14,400(前期に取得し、当期中に16,200で売却)

- B社株式 取得原価:27,000 当期末時価:26,300(当期中に取得)

前期の仕訳

A社株式の時価評価(これが、株主資本等変動計算書の「当期首残高」になります。)

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 投資有価証券 | 1,400 | 評価差額金 | 1,400 |

当期の仕訳

1)A社株式の洗替処理

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 評価差額金 | 1,400 | 投資有価証券 | 1,400 |

2−1)A社株式の売却時点での時価評価

株主資本等変動計算書を考える上では、売却価格でいったん時価評価したと考えます。

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 投資有価証券 | 3,200 | 評価差額金 | 3,200 |

2−2)A社株式の売却

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 現金預金 評価差額金 | 16,200 3,200 | 投資有価証券 投資有価証券売却益 | 16,200 3,200 |

売却によって、貸方に計上されたその他有価証券評価差額金(A社株式分)が取り崩されます。

その他有価証券評価差額金の減少額3,200が、『その他有価証券の売却による増減』になります。

3)B社株式の時価評価

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 評価差額金 | 700 | 投資有価証券 | 700 |

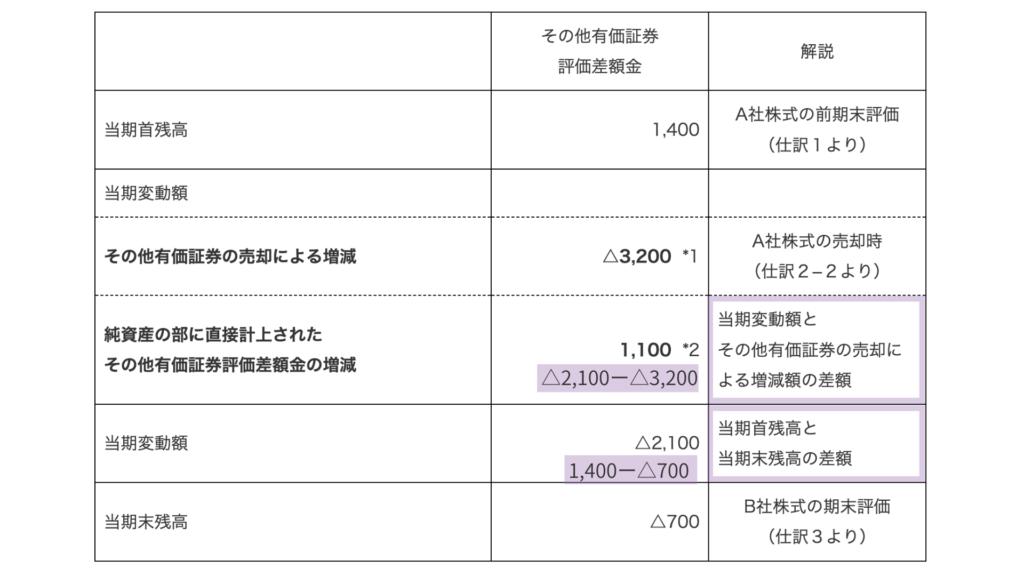

株主資本等変動計算書の作成

| その他有価証券 評価差額金 | |

| 当期首残高 | 1,400 |

| 当期変動額 | |

| その他有価証券の売却による増減 | △3,200 *1 |

| 純資産の部に直接計上された その他有価証券評価差額金の増減 | 1,100 *2 |

| 当期変動額 | △2,100 |

| 当期末残高 | △700 |

*1 その他有価証券の売却による増減:売却によって取り崩されたその他有価証券の価額が相当します。このとき、その他有価証券評価差額金は取得から売却までを通算した価額になります。

- 株主資本等変動計算書の記載

-

- 売却益 = マイナス表記

- 売却損 = プラス表記

*2 純資産の部に直接計上されたその他有価証券評価差額金の増減:当期における変動分を記載します。

△500(A社株式洗替)+2,800(A社株式)+2,000(B社株式)

- その他有価証券の期末評価

-

- 期首残高

- 期末残高

- 当期変動額

- 売却による増減

- 差額が「純資産の部に直接計上されたその他有価証券評価差額金の増減」

売却取引があった場合「純資産の部に直接計上されたその他有価証券評価差額金の増減」の計算は複雑になりがちです。そのため最後に逆算して求めるのも問題を解く上でのテクニックです。(以下の1から5の順番)

税効果会計を適用する場合

上記の例題について、もし税効果会計を適用する場合はどうなるのでしょうか。ここでは実効税率を40%として考えます。

前期の仕訳

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 投資有価証券 | 1,400 | 評価差額金 繰延税金負債 | 840 560 |

当期の仕訳

1)A社株式の洗替処理

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 評価差額金 繰延税金負債 | 840 560 | 投資有価証券 | 1,400 |

2)A社株式の売却時点での時価評価

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 投資有価証券 | 3,200 | 評価差額金 繰延税金負債 | 1,920 1,280 |

3)A社株式の売却

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 現金預金 評価差額金 繰延税金負債 | 16,200 1,920 1,280 | 投資有価証券 投資有価証券売却益 | 16,200 3,200 |

4)B社株式の時価評価

| 借 方 科 目 | 金 額 | 貸 方 科 目 | 金 額 |

| 投資有価証券 | 700 | 評価差額金 繰延税金負債 | 420 280 |

| その他有価証券 評価差額金 | 税効果考慮前(参考) | ||

| 当期首残高 | 840 | 1,400 | |

| 当期変動額 | |||

| その他有価証券の売却による増減 | △1,920 | △3,200 | |

| 純資産の部に直接計上された その他有価証券評価差額金の増減 | 660 | 1,100 | |

| 当期変動額 | △1,260 | △2,100 | |

| 当期末残高 | 420 | △700 |

税効果を適用した場合は、そうでない場合の金額に(1ー実効税率)を乗じた金額が解答になります。

コメント